MISE À JOUR – 19 juin 2015

Mise à jour de l’initiative de l’ACELS sur l’impôt des actifs et des passifs

Sue Margeson de l’ACELS a participé à une session de planification stratégique offerte par la FCEI dans la semaine du 15 juin dernier et un plan d’intervention a été mis en place afin de permettre un accès au comité gouvernemental qui sera chargé de réviser la problématique. Restez en contact avec le site pour connaître les nouvelles façons de faire qui pourraient permettre aux propriétaires de site d’entreposage de nous aider à atteindre nos objectifs.

Vous ne connaissez peut-être pas toute l’histoire (voir la section ci-dessous) ni les chemins que notre association a parcourus dans ce dossier.

Dans les années ’60, en raison des revenus très élevés des promoteurs immobiliers des secteurs résidentiels et commerciaux, le gouvernement fédéral a créé un nouveau programme d’exemption fiscale pour les petites entreprises qui tiraient leur principale source de revenu de la location de propriétés dites «IMMOBILIÈRES». La portion de cet impôt qui s’applique aux propriétaires indépendants de petits sites d’entreposage est celle qui concerne les entreprises qui comptent un minimum de 5 employés à temps plein, qui n’ont pas de liens familiaux avec le propriétaire, soit les deux critères requis pour être éligible à cette exemption fiscale. À l’époque, les exploitants de motels indépendants, qui géraient leur entreprise d’une manière similaire à nos propriétaires indépendants de sites d’entreposage libre-service, ont immédiatement demandé et reçu cette exemption, et cela sans considération du nombre d’employés qu’ils embauchaient. Ces motels continuent à toucher cet allégement fiscal aujourd’hui en tant qu’entreprise active. Nous croyons fermement que si le secteur de l’entreposage avait été plus étendu à cette époque, les similarités opérationnelles que nous partageons avec ce secteur d’activité nous auraient permis de profiter nous aussi des mêmes avantages fiscaux.

Nous avons donc beaucoup de rattrapage à faire en raison des retards accumulés depuis toutes ces années…

Après quelques recherches, nous avons trouvé qu’aucun site d’entreposage libre-service au Canada n’avait été touché par cette règle fiscale. Ce n’est que lorsqu’un des membre désespéré de notre association s’est adressé à nous, il y a quelques années, pour nous faire part du problème auquel il était confronté que nous avons constaté l’anomalie fiscale qui affectait le secteur de l’entreposage libre-service. Ce membre résidant en Colombie-Britannique ne procédait pas correctement en raison du fait qu’il ne connaissait pas les détails entourant l’application de cette règle fiscale qui ne s’adresse qu’à quelques industries au Canada. Ce membre a été pris au dépourvu suite à une demande de vérification de l’ARC. Il a été contraint à payer des centaines de milliers de dollars en amendes, impôts et pénalités, qui l’ont obligé à se départir de son entreprise et à vendre sa résidence principale en plus de rembourser les montants dûs à l’ARC. Lorsqu’il a communiqué avec nous pour obtenir de l’aide et pour nous faire part du fait que l’ARC était partie en «croisade» contre les entreprises qui généraient des revenus «facilement», il venait d’être débouté dans le cadre de sa deuxième demande d’appel à la cour canadienne de l’impôt. Il lui restait une dernière chance de porter sa cause en appel. C’est alors qu’il nous a demandé de l’aider.

Votre conseil d’administration a analysé, fouillé et creusé profondément pour mieux cerner la situation particulière de ce membre. Les membres du conseil d’administration ont décidé à l’unanimité qu’ils ne pouvaient pas laisser ce membre subir seul de telles attaques et que c’était le mandat de l’ACELS de prendre la défense d’un de ses membres. Cette situation représentait alors un enjeu important pour la majorité des exploitants de site d’entreposage libre-service au Canada. Il était évident qu’aucun membre n’aurait la capacité financière d’assurer sa défense à l’avenir, sans subir les mêmes préjudices que ce membre. L’ACELS et ses membres sont conscients que cette loi fiscale particulière n’a pas été adoptée dans le but d’affecter les petites entreprises légales, mais la réalité est cependant toute autre et plusieurs entreprises d’entreposage libre-service en subissent les effets négatifs partout au Canada.

En 2013, l’Association canadienne d’entreposage libre-service a mis sur pied une campagne de financement pour supporter l’initiative concernant l’impôt sur les actifs et les passifs et il a été décrété que cette campagne représenterait la meilleure façon d’aider notre membre au prise avec ce litige dans le cadre de son troisième et dernier appel. Avec un élan de solidarité sans précédent, nous avons été en mesure de respecter notre engagement et de supporter ce membre en difficulté.

En septembre 2014, certains directeurs de l’ACELS, de concert avec de nombreux membres de l’association, ont assisté aux deux jours d’audience à la plus haute instance de la cour canadienne de l’impôt à Toronto. Malheureusement, notre membre n’a pas gagné sa cause, étant donné que le verdict s’est joué sur la question du nombre de personnes à temps plein qu’il employait. Ceci dit, ce sont les opinions exprimées par les membres du conseil d’administration et les membres à l’égard du jugement rendu qui nous ont permis de profiter de conseils judicieux et d’éclaircir notre vision dans l’établissement de nos objectifs. Il a été clairement établi que la majorité des exploitants de site d’entreposage libre-service, peu importe la taille de leur entreprise, sont en réalité des entreprises qui sont très actives auprès de leur clientèle et plus encore.

Une nouvelle orientation issue de cette initiative de l’ACELS !

Tout au long de ce processus, plusieurs membres de l’association ont communiqué avec nous au sujet de la Fédération canadienne de l’entreprise indépendante ainsi que pour nous informer de leur réalité et des moyens qu’ils utilisent pour défendre toutes les entreprises indépendantes au Canada. Après que les tribunaux aient rendus leur verdict dans le cas qui nous intéresse, le conseil d’administration de l’association a décidé de solliciter l’aide de la FCEI. Nous avons appris que la loi fiscale sur les actifs et les passifs ainsi que ses principales failles étaient déjà dans leur mire alors qu’ils étaient déjà actifs auprès de certains lobbies pour défendre une autre petite organisation similaire, soit l’Association des propriétaires de parcs de maisons mobiles du Canada. Ils se sont montrés très enthousiastes devant le fait que nous les avions sollicités, et ils ont considéré que cette initiative pouvait leur permettre d’augmenter suffisamment leur pouvoir de négociation et de représentation pour gagner cette bataille.

Tout de suite après notre première approche, la FCEI a immédiatement commencé à préparer des documents, à agir auprès des lobbies sur la colline parlementaire à Ottawa et à sensibiliser les politiciens de tous les partis. Lorsqu’on demandait aux représentants de la FCEI ce qu’ils aimeraient recevoir échange de leur représentation des intérêts de l’ACELS, ils nous ont répondu par des chiffres. Étant donné que la FCEI est une organisation dont le poids dépend du nombre de membres qu’elle représente, l’ajout des membres de l’ACELS à son membership lui permet de parler au nom d’un plus grand nombre d’«électeurs». Ceci étant dit, l’ACELS a été en mesure de négocier des frais d’adhésion très avantageux pour tous ses membres actuels, en échange d’une garantie de l’adhésion de 200 membres additionnels à la FCEI.

Et où en sommes-nous maintenant dans ce dossier ?

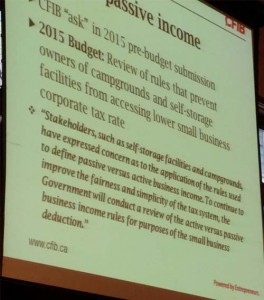

L’une des nombreuses fonctions de la FCEI est de soumettre aux gouvernements des recommandations de modifications qu’elle aimerait apporter à différentes lois, réglementations et problématiques qui affectent les entreprises indépendantes au Canada. L’ACELS a reçu une copie des propositions finales qui devraient être incluses au prochain budget fédéral. Et la bonne nouvelle c’est que NOUS AVONS RÉUSSI ! La section qui suit est un extrait du dépôt des recommandations à inclure au budget fédéral qui a été présenté mardi le 21 avril 2015.

«Réviser les règles établissant la différence entre les revenus d’actifs et de passifs :

Les petites entreprises qui gèrent des sites d’entreposage libre-service et des terrains de camping exploitent souvent des entreprises actives qui constituent leur principale source de revenue. Plusieurs d’entres elles ont des employés. Les propriétaires de ces entreprises n’ont pas accès aux incitatifs fiscaux offerts aux petites entreprises simplement en raison du fait qu’ils ont choisis un secteur d’activité particulier et qu’ils emploient moins de cinq personnes. Ces types de règles fiscales sont trop simplistes et ne reflètent pas l’évolution des marchés. La FCEI suggère que ces règles et ces tests soient révisés afin que les entrepreneurs exploitant ces types d’entreprises actives aient eux-aussi accès aux avantages offerts aux autres catégories de petites entreprises.»

Nous voici donc en ce…mardi 21 avril 2015, … Le Ministre des finances, M. Joe Oliver présente son budget au Parlement d’Ottawa. Nous sommes très heureux d’annoncer que nous avons franchi une immense étape vers l’atteinte de notre objectif d’obtenir les exemptions fiscales sur les actifs et les passifs puisque notre recommandation A ÉTÉ INCLUE dans le texte du budget ! Par contre, l’entente n’est pas conclue pour autant et le gouvernement fédéral ne nous a pas accordé l’exemption que nous lui avons demandé (la clause des 5 employés), mais il s’est cependant engagé à analyser notre demande. Voici le texte qui a été présenté dans le document du budget fédéral…

«Une révision de la règle des revenus passifs qui empêche les propriétaires de terrains de camping et de sites d’entreposage libre-service de bénéficier du taux d’imposition en vigueur pour les petites entreprises.»

Quelques jours après la présentation du budget, le gouvernement a envoyé une demande à tous les membres pour solliciter des informations, des commentaires et des considérations qu’il souhaitait utiliser lors de l’analyse de notre demande. La date limite de soumission des informations est le 31 août 2015 et nous communiquerons avec vous prochainement pour vous indiquer comment vous pouvez aider l’association à atteindre cet objectif formidable.

FCEI – La fédération canadienne de l’entreprise indépendante

Sue Margeson, directrice générale de l’ACELS, remercie Richard Truscott, vice-président de la FCEI pour sa présentation à l’édition 2015 de la foire de Vancouver.

L’industrie de l’entreposage libre-service n’aurait jamais progressé autant que lors du mois d’avril 2015 sans l’apport de la Fédération canadienne de l’entreprise indépendante et du nouveau partenariat conclu entre la FCEI et l’Association canadienne d’entreposage libre-service. Vous savez probablement déjà qu’un tel partenariat avait été conclu et connaissez les avantages qu’il vous apportera en tant qu’exploitant d’une entreprise d’entreposage libre-service au Canada. Si vous n’avez pas déjà saisi cette opportunité d’améliorer votre entreprise en adhérant à la FCEI, nous vous invitons à vous inscrire dès aujourd’hui en communiquant avec Sue au bureau de l’ACELS au 1-888-898-8538 ou en envoyant un e-mail à info@cssa.ca.

30 octobre 2012

L’Agence du revenu du Canada (ARC) établit une différence entre les revenus passifs et actifs dans l’application des taux d’imposition de ces deux catégories de revenus, ainsi que dans l’application de règles différentes lors de la vente éventuelle d’une entreprise.

Règle actuelle d’imposition

Revenu actif :

Un des incitatifs offert aux sociétés privées sous contrôle canadien (SPSCC) est l’application d’un taux d’imposition moins élevé sur les revenus actifs inférieurs à 500 000 $. Cette mesure permet aux SPSCC de réinvestir leurs revenus dans leurs coûts d’opération, ce qui favorise la croissance et l’expansion des entreprises. Cet incitatif est appelé la déduction pour petite entreprise, et il permet de réduire les taux d’imposition des SPSCC situées en Colombie-Britannique à 13,5 % pour des revenus actifs inférieurs à 500 000 $. Le taux d’imposition pour les revenus actifs supérieurs à 500 000 $ est de 25 %.

Revenu passif :

Le revenu passif est considéré comme un revenu généré à partir d’une entreprise d’investissement. Une entreprise d’investissement est définie comme étant une entreprise dont l’objectif principal est de générer des revenus de biens immobiliers tels que des intérêts, des dividendes, des revenus de location et des redevances. Alors que vous croyez exploiter une entreprise active de location, votre entreprise sera considérée comme une entreprise passive d’investissement à moins que vous ayez plus de 5 employés à temps plein. Le taux d’imposition pour les revenus passifs est de 44,7% en Colombie-Britannique.

Il est possible de réduire ce taux d’imposition grâce à un mécanisme appelé l’«impôt en main remboursable au titre de dividendes» (IMRTD). Une portion du taux d’imposition de 44,7 % est «créditée» à l’entreprise sous la forme du IMRTD à un taux de 26 2/3 %. L’IMRTD est ensuite remboursé à la SPCC selon un taux correspondant à 1/3 du dividende payé à l’actionnaire, qui en retour, paiera personnellement un impôt sur ce dividende. Si l’actionnaire déclare un revenu peu élevé, et si le dividende est inférieur à 40 000 $, il est possible que l’actionnaire ne paie aucun impôt supplémentaire sur ce dividende. Cependant, même avec la récupération totale de l’impôt remboursable et aucun impôt personnel à payer, le taux le plus faible possiblement appliqué au revenu passif en Colombie-Britannique est de 18 %. Dans la plupart des cas, si l’entreprise déclare des revenus supérieurs à 40 000 $, le taux d’imposition appliqué sera plus élevé même après le paiement des dividendes.

Vente d’une entreprise

La différence entre les taux d’imposition appliqués aux deux types de revenus devient évidente lorsque les actifs d’une entreprise sont vendus et que la vente comprend des édifices qui ont subi une dépréciation. Puisque la valeur de ces édifices doit normalement augmenter, toutes les réclamations précédentes pour la dépréciation de la valeur des dits édifices doivent être imposées pour l’année de la vente. Le taux d’imposition variera selon que le revenu original était généré par des actifs ou des passifs – un taux identique s’appliquera. Si le taux plus élevé appliqué au passif doit s’appliquer, l’entreprise aura un montant d’impôt très élevé à payer, et beaucoup moins de liquidité en poche à réinvestir dans une autre entreprise.

Finalement, l’entreprise pourrait être capable de négocier la vente de ses actions plutôt que de ses actifs. Si c’est le cas, la vente des actions d’une SPSCC qui exploite une entreprise active pourra vraisemblablement permettre une exemption fiscale qui sera appliquée aux gains en capital, ce qui se traduira par une exemption totale d’impôt à payer pour toute dividende jusqu’à concurrence de 750 000 $ par actionnaire. Les actions d’une SPSCC d’une entreprise passive ne permettent pas ce type d’exemption.